A continuación, construiremos este diagrama de pagos (tanto para opciones de compra largas como cortas) considerando el comportamiento del precio de una opción de compra al vencimiento con respecto a su precio de ejercicio.

Pago de la opción de compra larga

Consideremos el ejemplo más simple: una opción de compra larga con, digamos, un precio de ejercicio de 100 que vence dentro de 3 meses. Supongamos también que el precio de las acciones está actualmente en 90. Esperamos que la acción suba por encima de 100 al vencimiento, lo que nos permitirá ejercer o vender la opción de compra ya que tendrá valor.

Para comprar la opción call se debe pagar una prima de la opción que, en igualdad de condiciones (especialmente la volatilidad implícita), depende del tiempo de vencimiento: 3 meses en este caso. Digamos que esta prima es 10.

Al vencimiento se producirá uno de estos escenarios:

El precio de la acción está por debajo del precio de ejercicio 100 (es decir, la opción está fuera del dinero).

En este caso, la operación no ha funcionado según lo previsto y la opción de compra caducará sin valor. La ganancia/pérdida es por tanto:

Prima pagada: -$10

Beneficio de la opción de compra: $0

Pérdida en el comercio: -10

El precio de las acciones está entre 100 y 110.

La opción de compra está en el dinero, lo cual es una buena noticia. Su valor será su valor extrínseco (el precio de la acción menos el precio de ejercicio) ya que no existe un valor intrínseco (el valor de la opción por el tiempo restante de la opción).

Sin embargo, esta cantidad será pequeña (entre 0 y 10) y mayor cuanto más cerca de 110 esté el precio de las acciones.

Sin embargo, no será suficiente para recuperar los 10 pagados por la prima de la opción de compra y, por lo tanto, todavía se produce una pérdida.

Nuestras ganancias/pérdidas, suponiendo, digamos, un precio de las acciones de 105 dólares, son las siguientes:

Prima pagada: -$10

Beneficio de la opción de compra: $5

Pérdida en el comercio: -5

El precio de la acción es 110.

Este es el punto de equilibrio de la opción.

A 110, la opción valdrá 10 dólares al vencimiento, recuperando toda la prima de opción de 10 dólares pagada.

No se obtienen ganancias ni pérdidas; el comerciante alcanzará el punto de equilibrio:

Prima pagada: -$10

Beneficio de la opción de compra: $10

Ganancia/Pérdida en el comercio: $0

El precio de las acciones supera los 110.

Aquí es donde el comerciante comienza a obtener ganancias.

La opción vencida ahora vale más de $10, por lo que se recupera con creces la opción de $10 pagada.

Entonces, si, digamos, el precio de las acciones es 115:

Prima pagada: -$10

Beneficio de la opción de compra: $15

Ganancia/Pérdida en el comercio: $5

Esta ganancia será mayor cuanto más se aleje el precio de las acciones del precio de ejercicio 110. Es potencialmente infinito (ya que el precio potencial de las acciones es infinito, aunque esto es poco probable).

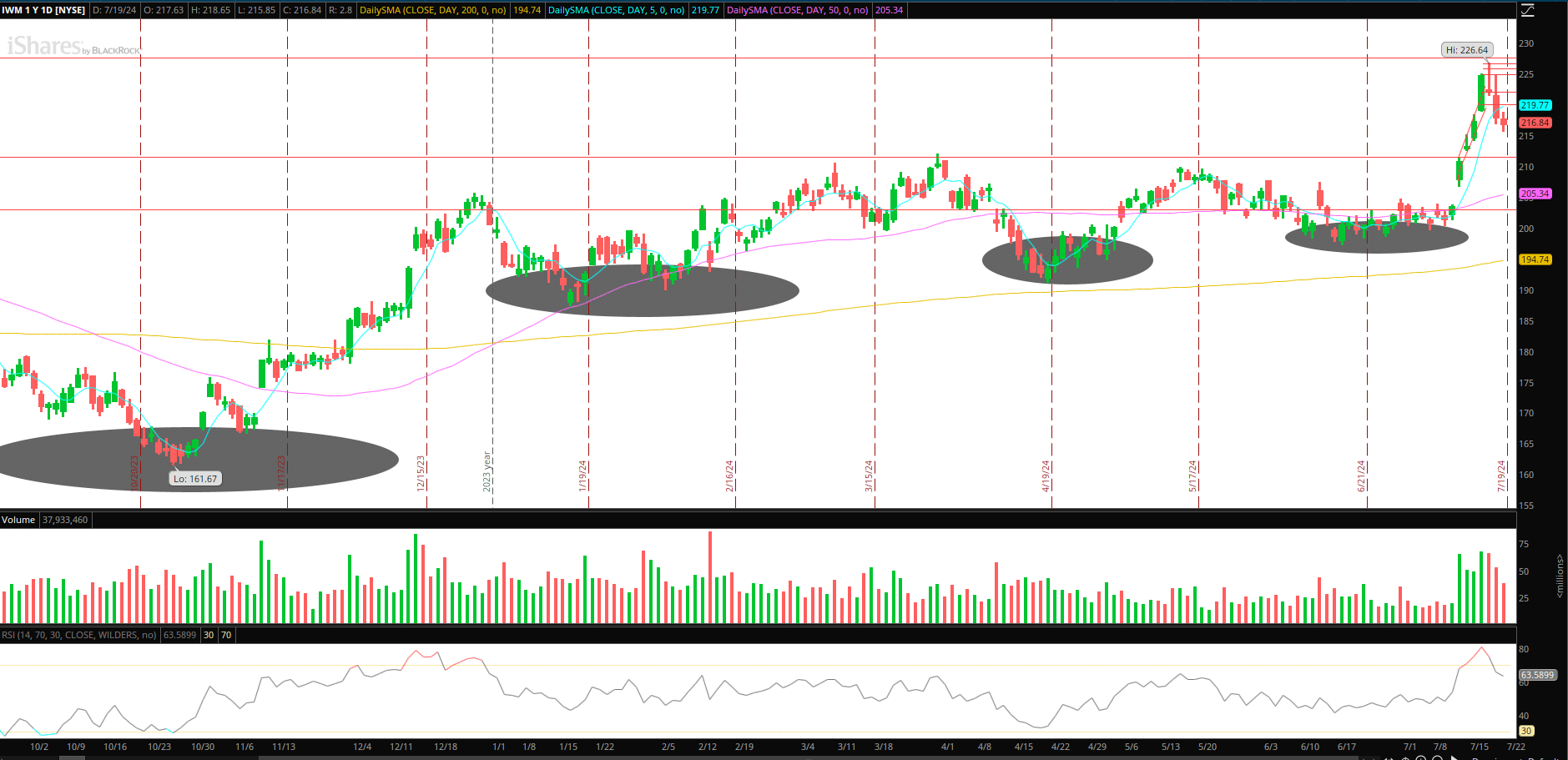

Al juntar todo esto para todos los precios de acciones posibles, se obtiene el siguiente gráfico de pagos:

El eje x horizontal es el precio de las acciones al vencimiento.

Pago de la opción de compra corta

¿Qué pasaría si el operador hubiera vendido la opción de compra en lugar de comprarla, con la esperanza de que la acción no subiera por encima de 100 y, por lo tanto, mantuviera la prima de 10 sin costo?

Veamos los escenarios nuevamente:

El precio de la acción está por debajo del precio de ejercicio 100 (es decir, la opción está fuera del dinero).

En este caso, la operación ha funcionado según lo previsto y la opción de compra caducará sin valor. La ganancia/pérdida es por tanto:

Prima recibida: $10

Pérdida por opción de compra: $0

Beneficio en el comercio: $10

El precio de las acciones está entre 100 y 110.

La opción de compra está en el dinero, lo cual es una mala noticia. Su valor será su valor extrínseco (el precio de la acción menos el precio de ejercicio) ya que no existe un valor intrínseco (el valor de la opción por el tiempo restante de la opción).

Sin embargo, esta cantidad será pequeña (entre 0 y 10) y mayor cuanto más cerca de 110 esté el precio de las acciones.

Sin embargo, no será suficiente extinguir las 10 primas de opciones de compra recibidas y, por lo tanto, aún se obtendrán ganancias.

Nuestras ganancias/pérdidas, suponiendo, digamos, un precio de las acciones de 105 dólares, son las siguientes:

Prima recibida: $10

Pérdida por opción de compra: -$5

Beneficio en el comercio: $5

El precio de la acción es 110.

Este es el punto de equilibrio de la opción.

A 110, la opción valdrá $10 al vencimiento, eliminando toda la prima de opción de $10 recibida.

No se obtienen ganancias ni pérdidas; el comerciante alcanzará el punto de equilibrio:

Prima recibida: $10

Pérdida por opción de compra: -$10

Ganancia/Pérdida en el comercio: 0

El precio de las acciones supera los 110.

Aquí es donde el operador comienza a sufrir una pérdida (potencialmente infinita).

La opción vencida ahora vale más de $10, por lo que se recupera con creces la opción de $10 pagada.

Entonces, si, digamos, el precio de las acciones es 115:

Prima recibida: $10

Pérdida por opción de compra: -$15

Pérdida en el comercio: $5

Cálculo del punto de equilibrio

Como hemos visto, el punto de equilibrio de una posición de opción de compra larga o corta es el precio de vencimiento al que no se obtienen ni ganancias ni pérdidas.

Se puede calcular mediante la fórmula:

![]()

Conclusión

El pago de una opción de compra es una función del precio de la acción subyacente al vencimiento.

Para una posición larga/corta, se obtiene una ganancia si este precio es mayor/menor que el punto de equilibrio, calculado como la suma del precio de ejercicio y la prima de opción pagada/recibida.

Sobre el autor: Chris Young tiene una licenciatura en matemáticas y 18 años de experiencia en finanzas. Chris es de origen británico, pero ha trabajado en Estados Unidos y últimamente en Australia. Su interés por las opciones lo despertó por primera vez la sección ‘Opciones comerciales’ del Financial Times (de Londres). Decidió llevar este conocimiento a un público más amplio y fundó Epsilon Options en 2012.