¿Cuál es la diferencia entre las opciones SPX y SPY?

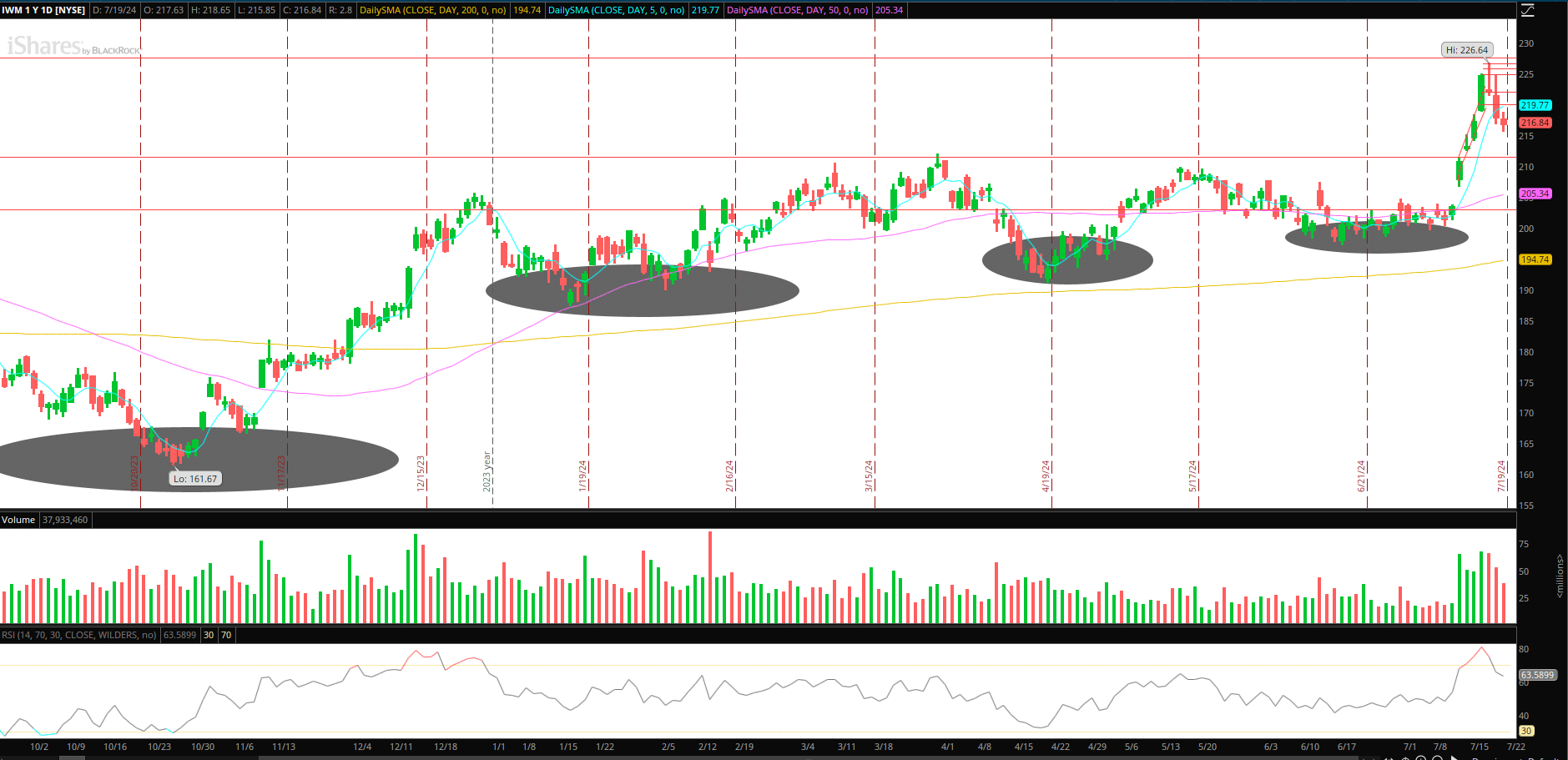

Dividendos

Dividendos normalmente no se pagan a los tenedores de opciones. Sin embargo, SPY paga un dividendo cada trimestre. Esto es vital porque si comercias con en el dinero (ITM) opciones de compra, puede ejercerlas para cobrar el dividendo. Para hacer esto, debe ejercer sus opciones sobre SPY antes de la fecha ex dividendo o sobre acciones propias y realizar una llamada (llamada opción de compra cubierta).

Es importante estar alerta al negociar opciones de compra de ITM porque la mayoría de las opciones de compra se ejercen por el dividendo que vence el viernes. Por lo tanto, si posee estas opciones, no puede darse el lujo de perder el dividendo.

El día ex dividendo para SPY es el tercer viernes de marzo, junio, septiembre y diciembre. Si ese día no cae en un día hábil, se pospone al siguiente día hábil.

Estilo comercial

Hay dos estilos comerciales diferentes, europea y americana. Las opciones de estilo europeo sólo pueden ejercerse en la fecha de vencimiento, mientras que opciones americanas Puede ejercitarse en cualquier momento antes de la fecha de vencimiento.

Las opciones SPY son de estilo americano y pueden ejercerse en cualquier momento después de que el operador las compra (antes de que caduquen).

Vencimiento

Las opciones SPX que vencen el tercer viernes dejan de cotizarse el día anterior al tercer viernes (el tercer jueves). El tercer viernes, el Precio acordado está determinado por los precios de apertura de cada una de las acciones del índice. Este precio es el precio de cierre del ciclo de vencimiento. Las opciones SPY dejan de cotizar al cierre de operaciones el viernes.

Nota

Todas las opciones SPX vencen al cierre de operaciones el viernes. Sin embargo, los que vencen el tercer viernes del mes no lo hacen.

Asentamiento

Las opciones SPY se liquidan en acciones. Cuando ejerza sus opciones, comprará (o venderá) acciones del ETF. El efectivo se utiliza para liquidar opciones SPX, por lo que si ejerce y tiene dinero, recibirá efectivo en su cuenta de corretaje.

Valor

Una opción SPX también cuesta aproximadamente 10 veces el valor de una opción SPY. Por ejemplo, el 9 de abril de 2020, SPX cerró a 2.789,82 puntos y SPY cerró a 278,20,34 dólares.

Es vital comprender esa opción SPX con el mismo precio de ejercicio y el vencimiento es aproximadamente 10 veces el valor de una opción SPY. Por lo tanto, cada punto SPX equivalía a 100,5 dólares.

Por ejemplo, supongamos que SPX estuviera en 2.660 puntos y SPY cotizara cerca de 266 dólares. Una opción SPX in-the-money le da a su propietario el derecho de comprar $266,000 del activo subyacente ($100 x 2,660).

Una opción SPY otorga a su propietario el derecho a comprar 26.600 dólares en acciones de ETF (10% de 266.000 dólares).

Liquidez

SPY tiene diferenciales de oferta/demanda muy “ajustados”. Esto ayuda a la planificación porque uno tiene una idea bastante clara del precio de ejecución. También permite el uso de órdenes de mercado que son más fáciles y pueden ejecutarse mucho más rápido que limitar órdenes. Al utilizar órdenes de mercado, muchos corredores (sé que Fidelity lo hace) ofrecen mejoras de precios que pueden resultar en precios de ejecución favorables.

SPX, por otro lado, tiene un diferencial de oferta/demanda relativamente amplio en comparación con SPY. Esto significa que limitar órdenes son imprescindibles. Eso significa cierta “negociación” con el precio y una ejecución mucho más lenta. Requiere más tiempo, es menos preciso y nunca se sabe realmente si recibieron el mejor precio.

Algunos operadores prefieren ETF como SPY debido a su mejor liquidez. Lo que muchas veces olvidan es que las opciones sobre Índices son un producto 10 veces mayor, por lo que 20 centavos de spread en RUT equivalen a 2 centavos de spread en IWM. Por ejemplo, un spread de 10,00/10,50 en RUT equivaldría a 1,00/1,05 en IWM. El deslizamiento en el RUT no suele ser superior a 10-15 centavos, mientras que en el IWM es de 1-1,5 centavos.

Comisiones

Comprar menos contratos significa una diferencia significativa en las comisiones. Por ejemplo: si compras un lote de 10 strike SPX Iron Condor, intercambiarás 8 contratos de ida y vuelta. A 1 dólar por contrato, son 8 dólares o el 0,8 % del margen de 1.000 dólares. Compre 10 lotes de 1 strike SPY Iron Condor y las comisiones aumentarán a $80 o el 8% del margen de $1,000.

Diferencias de tratamiento fiscal

Aquí hay una ventaja sustancial para las opciones de índice. El IRS trata estos índices de manera diferente a las acciones (o ETF).

Las opciones del Índice reciben un tratamiento especial de la Sección 1256 que permite al inversionista obtener el 60% de una ganancia a largo plazo (con una tasa impositiva del 15%), y el otro 40% tratado como a corto plazo (al 35% regular de ganancias de capital a corto plazo). tasa) incluso si el cargo se desempeña por menos de un año.

Por el contrario, los ETF se tratan como acciones ordinarias y, por lo tanto, si se mantienen menos de un año, todas las ganancias se gravan a la tasa menos favorable del 35% sobre ganancias de capital a corto plazo.

Por tanto, las opciones del Índice pueden ser mejores desde el punto de vista fiscal. Por supuesto, debe consultar con su asesor fiscal para ver cómo estas implicaciones fiscales pueden o no ser significativas en su situación.

Veredicto: El tratamiento fiscal de SPX es significativamente mejor que el de SPY. SPY tiene una ventaja en LEAPS, pero desde un punto de vista práctico, ni siquiera puede acercarse a las ventajas que ofrece SPX. Recuerde, lo que importa no es lo que hace, sino lo que conserva.

¿Cuál es el adecuado para usted?

Los activos dentro de SPX no se negocian, por lo que no hay acciones disponibles para comprar o vender. Las opciones están escritas para que los operadores puedan apostar sobre los movimientos de precios del S&P 500. SPX funciona como un índice teórico con un precio calculado como si fuera un índice verdadero.

Nota

Las 500 acciones específicas del índice se reequilibran una vez por trimestre en marzo, junio, septiembre y diciembre.6 Debe estar atento a estos momentos cuando opere con opciones, ya que puede haber nuevas oportunidades para entrar y salir de posiciones.

Esto significa que tiene exactamente el número de acciones de cada una de las 500 acciones. Entonces, aunque el SPX en sí no se negocie, tanto los contratos de futuros como las opciones basadas en el índice sí lo hacen. Esta es la razón por la que las opciones SPX se liquidan en efectivo.

Las opciones SPY se liquidan en acciones porque las acciones se negocian en una bolsa. Por lo tanto, los contratos de opciones están escritos de manera que usted toma posesión de las acciones cuando ejercita tu opción.

Las mejores opciones para usted dependen de su estrategia y objetivos. Si desea tomar posesión de acciones para mantenerlas o negociarlas nuevamente, SPY podría funcionar mejor. Si prefiere negociar por valor y recibir efectivo en su cuenta, SPX es una excelente opción.

Operar con opciones SPY conlleva algún riesgo adicional. Por ejemplo, el lunes siguiente al vencimiento, terminas siendo propietario de acciones. Deberá el precio de esas acciones en el momento de su vencimiento, no el precio del lunes. Entonces, si el precio de las acciones baja el lunes, estás pagando más de lo que valen ese día. Sin embargo, si el precio sube, pagará menos que el precio de mercado actual.

La línea de fondo

Las dos diferencias clave entre las opciones SPY y SPX son que son de estilo americano o europeo, y las opciones SPY están en un ETF, mientras que las opciones SPX están en los precios del índice mismo. Debe comprender la diferencia que esto supone a la hora de ejercer sus opciones. Además, la diferencia de valor (y liquidación) determina la cantidad de capital que tiene para comprar. las opciones importante.

SPX claramente gana la guerra del “riesgo de asignación”, la guerra de los “costos comerciales” y la guerra de la “cuenta imponible”. Pierde flexibilidad y conveniencia. Para aquellos que negocian opciones en IRA y ROTH, se debe considerar muy seriamente SPX. A veces es mejor pagar un poco y NO estar sentado sobre una bomba de tiempo.

Para aquellos con cuentas sujetas a impuestos, las ventajas fiscales que ofrece SPX eclipsan cualquier aumento en los costos. Al final, todo se reduce a la voluntad de uno de dedicar más tiempo y esfuerzo para lograr ahorros fiscales.

Si tiene más capital de sobra y no necesita dividendos, SPX podría ser una buena opción. Por otro lado, SPY podría ser una mejor opción si tiene pocos fondos y puede utilizar los dividendos.

Mark Wolfinger ha estado en el negocio de las opciones desde 1977, cuando comenzó su carrera como operador de piso en la Bolsa de Opciones de la Junta de Chicago (CBOE). Desde que dejó Exchange, Mark ha estado impartiendo seminarios comerciales y brindando tutoría individual por teléfono, correo electrónico y su prima. Opciones para novatos Blog. Marcos ha publicado cuatro libros de negociación de opciones. Su Opciones para novatos El libro es un manual clásico y una lectura obligada para todo operador de opciones. Mark tiene una licenciatura del Brooklyn College y un doctorado en química de la Universidad Northwestern.

Artículos relacionados