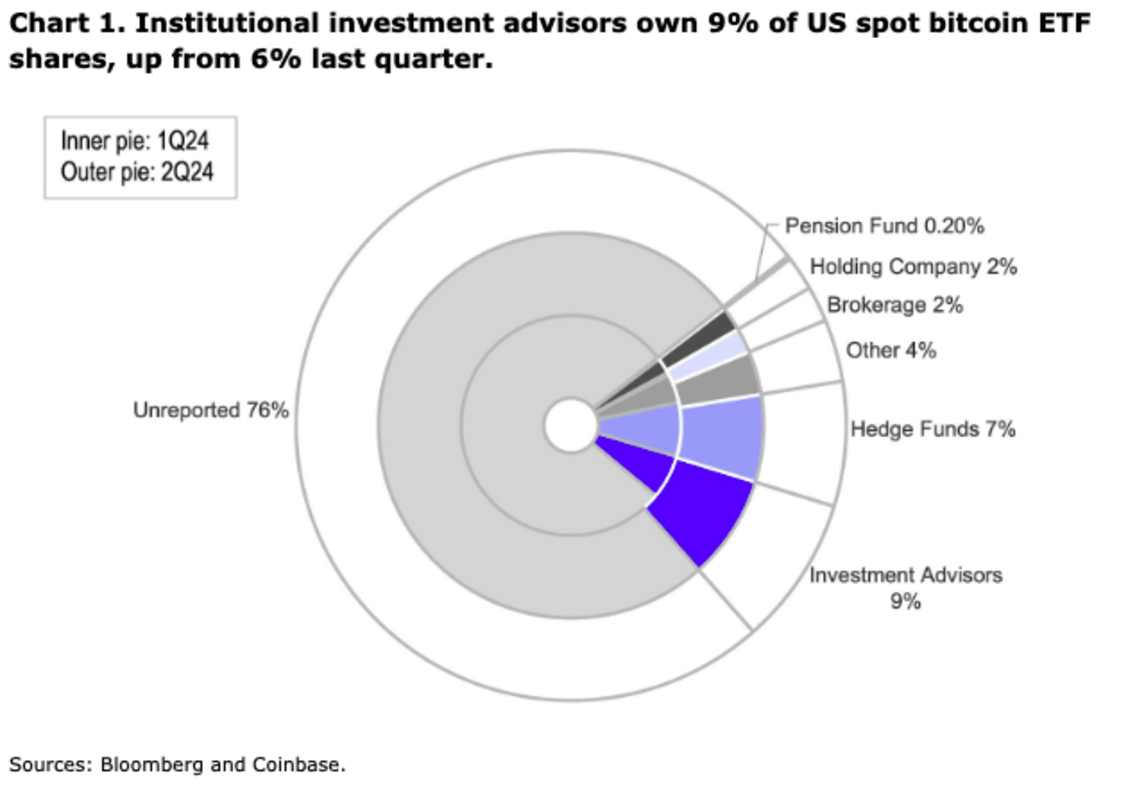

Once ETF de Bitcoin aprobados han pintado a la criptomoneda pionera con una nueva capa de legitimidad. Al recibir la bendición oficial de la Comisión de Bolsa y Valores (SEC), se ha eliminado una barrera a la inversión institucional.

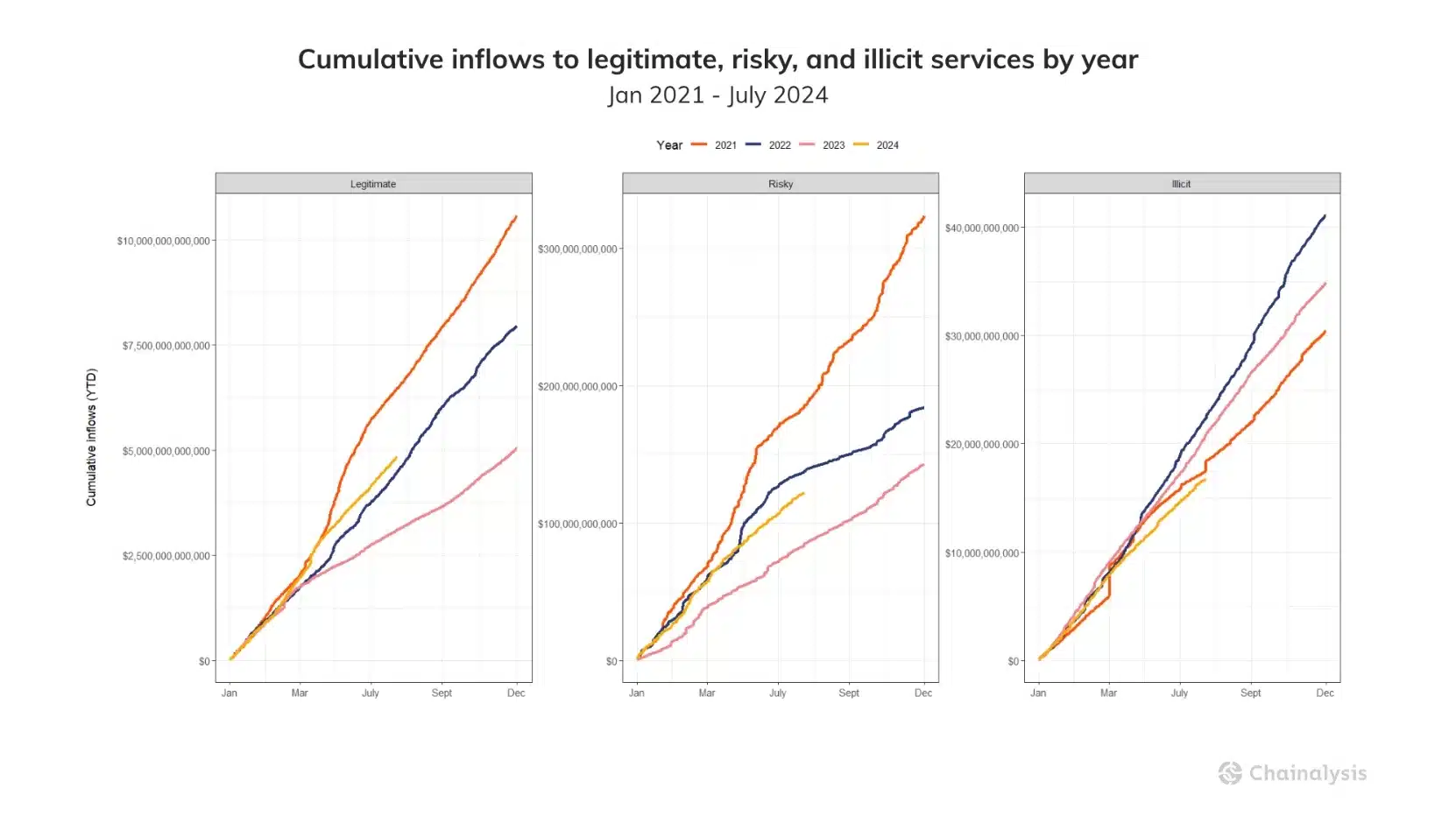

Una vez eliminada esta barrera, los asesores financieros, los fondos mutuos, los fondos de pensiones, las compañías de seguros y los inversores minoristas ahora pueden recibir exposición a Bitcoin sin tener que preocuparse por la custodia directa. Más importante aún, se ha eliminado una mancha de Bitcoin, antes comparada con la “manía de los tulipanes”, el “veneno para ratas” o el “índice de lavado de dinero”.

Tras el dominó sin precedentes de quiebras de criptomonedas a lo largo de 2022, el precio de Bitcoin volvió al nivel de noviembre de 2020 de 15,7 mil dólares a finales de ese año. Después de que se agotó esa gran reserva de FUD, Bitcoin se recuperó lentamente durante 2023 y entró en 2024 a un nivel de 45.000 dólares, visitado por primera vez en febrero de 2021.

Con la cuarta reducción a la mitad de Bitcoin en abril y con los ETF estableciendo nuevas dinámicas de mercado, ¿qué deberían esperar a continuación los inversores de Bitcoin? Para determinar eso, uno debe comprender cómo los ETF de Bitcoin elevaron el volumen de operaciones de BTC, estabilizando efectivamente la volatilidad de los precios de Bitcoin.

Comprender los ETF de Bitcoin y la dinámica del mercado

El propio Bitcoin representa la democratización del dinero. Al no estar en deuda con una autoridad central como la Reserva Federal, la red descentralizada de mineros de Bitcoin y su política monetaria determinada algorítmicamente garantizan que su suministro limitado de 21 millones de monedas no pueda ser alterado.

Para los inversores de BTC, esto significa que pueden estar expuestos a un activo que no se encuentra en una trayectoria inherente de devaluación, lo que contrasta marcadamente con todas las monedas fiduciarias existentes en el mundo. Ésta es la base de la percepción del valor de Bitcoin.

Los fondos cotizados en bolsa (ETF) presentan otra vía de democratización. El propósito de los ETF es rastrear el precio de un activo, representado por acciones, y permitir la negociación durante todo el día, a diferencia de los fondos mutuos administrados activamente. El seguimiento pasivo de precios de los ETF garantiza tarifas más bajas, lo que los convierte en un vehículo de inversión accesible.

Por supuesto, dependería de los custodios de Bitcoin como Coinbase implementar suficientes seguridad en la nube para inspirar confianza a los inversores.

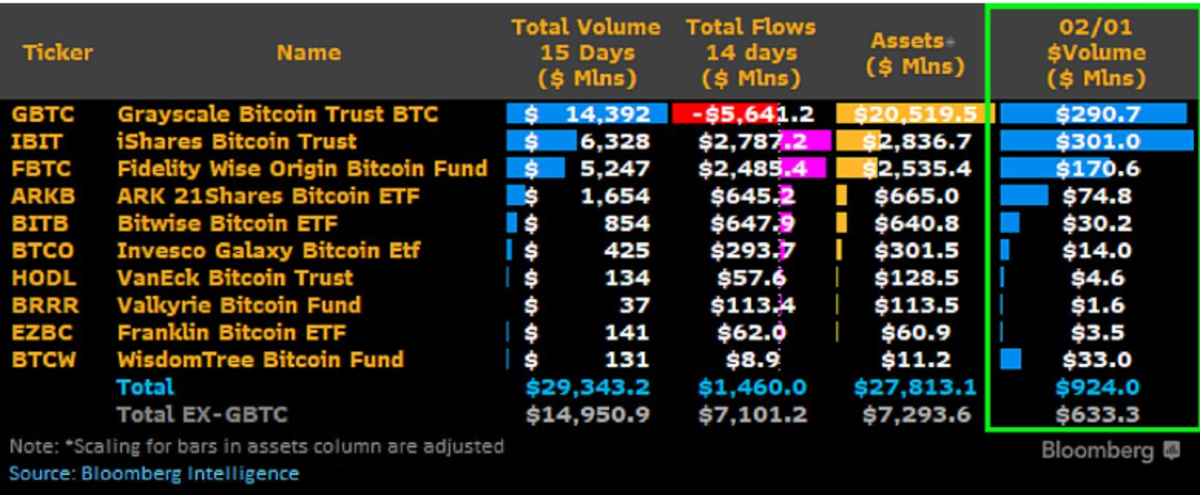

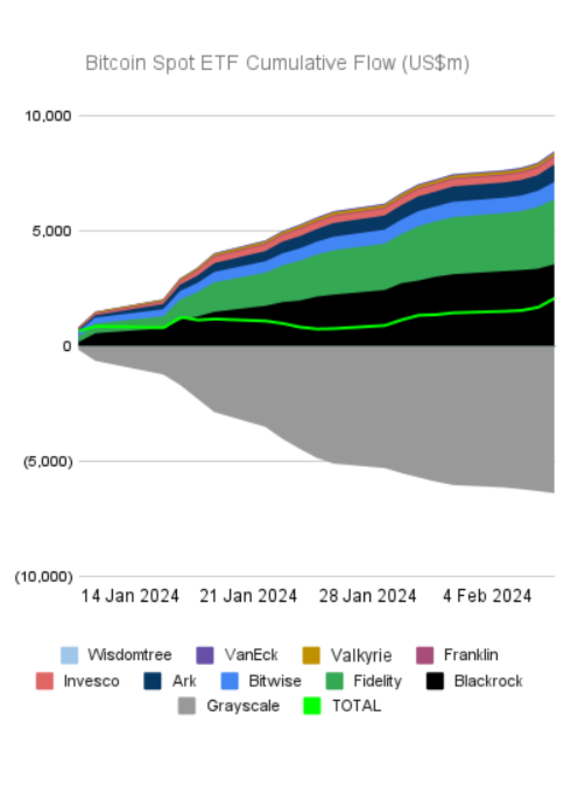

En el universo de los ETF, los ETF de Bitcoin han demostrado una gran demanda de un activo descentralizado que sea resistente a la dilución centralizada. En total, en los últimos 15 días, han resultado en un volumen de operaciones de $29,3 mil millones de dólares frente a una presión de $14,9 mil millones de dólares de Grayscale Bitcoin Trust BTC (GBTC).

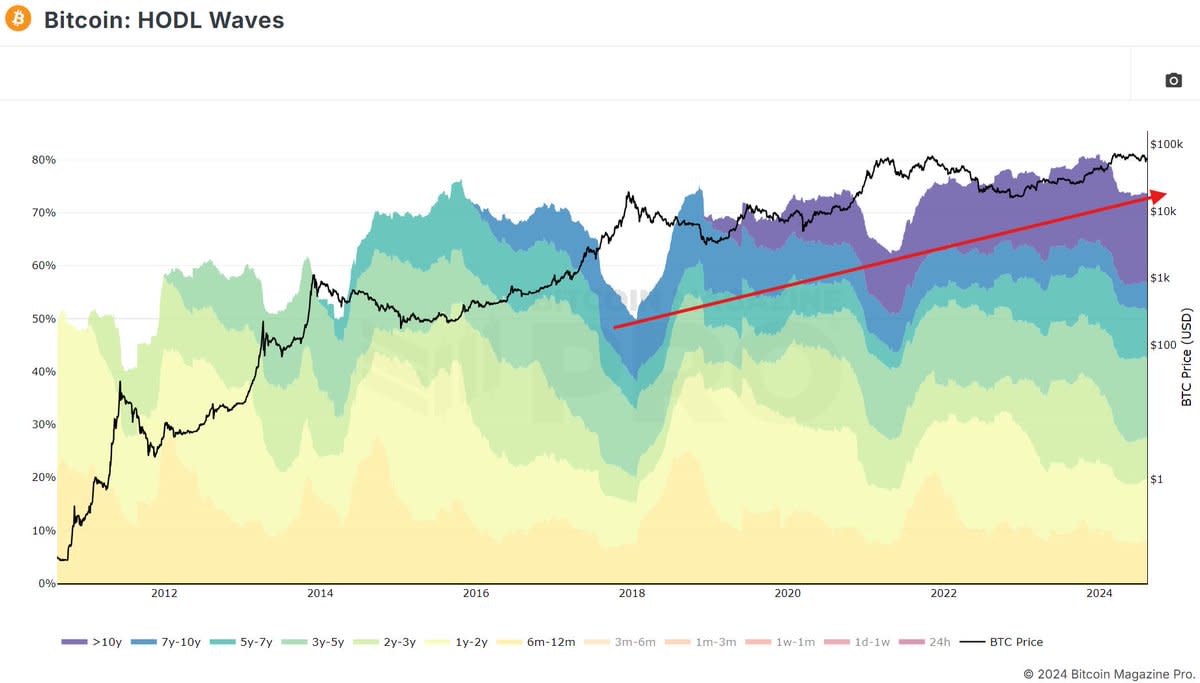

Esto no es sorprendente. A medida que el precio de Bitcoin subió debido al revuelo de los ETF de Bitcoin, el 88% de todos los poseedores de Bitcoin ingresaron a la zona de ganancias en diciembre de 2023, alcanzando finalmente 90% en febrero. A su vez, los inversores del GBTC estaban cobrando, ejerciendo una presión a la baja por valor de 5.600 millones de dólares sobre el precio de Bitcoin.

Además, los inversores de GBTC aprovecharon las tarifas más bajas de los ETF de Bitcoin recientemente aprobados, desviando fondos de la tarifa relativamente alta del 1,50% de GBTC. Al final del día, iShares Bitcoin Trust (IBIT) de BlackRock es el ganador por volumen con una tarifa del 0,12%, que aumentará al 0,25% después de un período de exención de 12 meses.

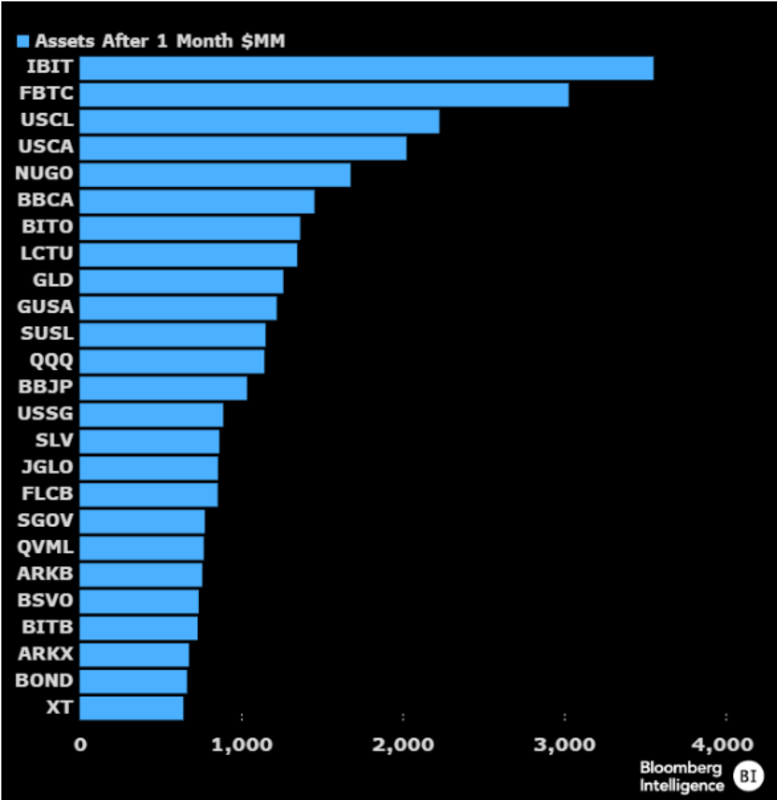

Para colocar esto en el contexto del universo más amplio de ETF, IBIT y FBTC lograron superar a iShares Climate Conscious & Transition MSCI USA ETF (USCL), lanzado en junio de 2023, dentro de un mes de cotización.

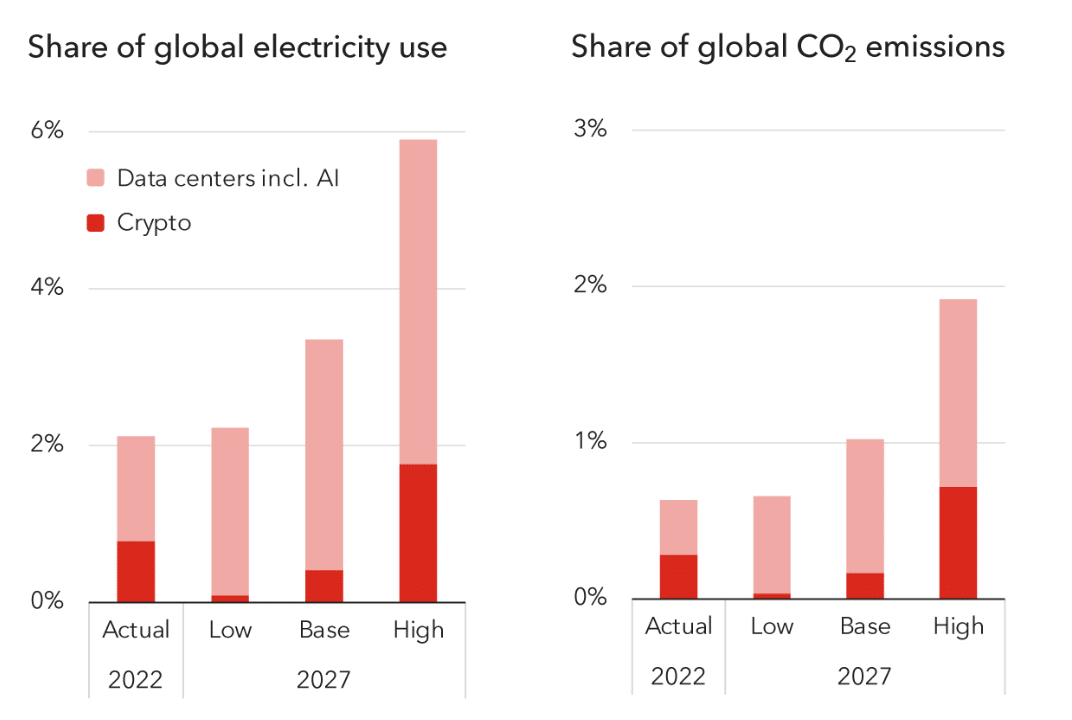

Esto es particularmente indicativo dado que la historia de Bitcoin es una de ataques provenientes de la dirección de la sostenibilidad. Vale la pena recordar que el precio de Bitcoin cayó un 12% en mayo de 2021, poco después Elon Musk tuiteó que Tesla ya no acepta pagos en BTC precisamente por preocupaciones ecológicas.

Durante enero, IBIT y FBTC se ubicaron en el octavo y décimo lugar respectivamente como ETF con mayores entradas de activos netos, encabezados por iShares Core S&P 500 ETF (IVV), según Informe estrella de la mañana. Con ~10,000 BTC diarios fluyendo hacia los ETF, esto representa una demanda muy desequilibrada ~900 BTC minado por día.

En el futuro, a medida que la presión de salida de GBTC disminuye y la tendencia de entrada aumenta, el flujo constante de fondos hacia los ETF de Bitcoin está preparado para estabilizar el precio de BTC.

El mecanismo de estabilización

Dado que el 90% de los poseedores de Bitcoin ingresan a la zona de ganancias, la más alta desde octubre de 2021, las presiones de liquidación pueden provenir de muchas fuentes, institucionales, mineras y minoristas. La mayor tendencia de entrada en los ETF de Bitcoin es un baluarte en su contra, especialmente de cara a otro evento publicitario: 4ta reducción a la mitad de Bitcoin.

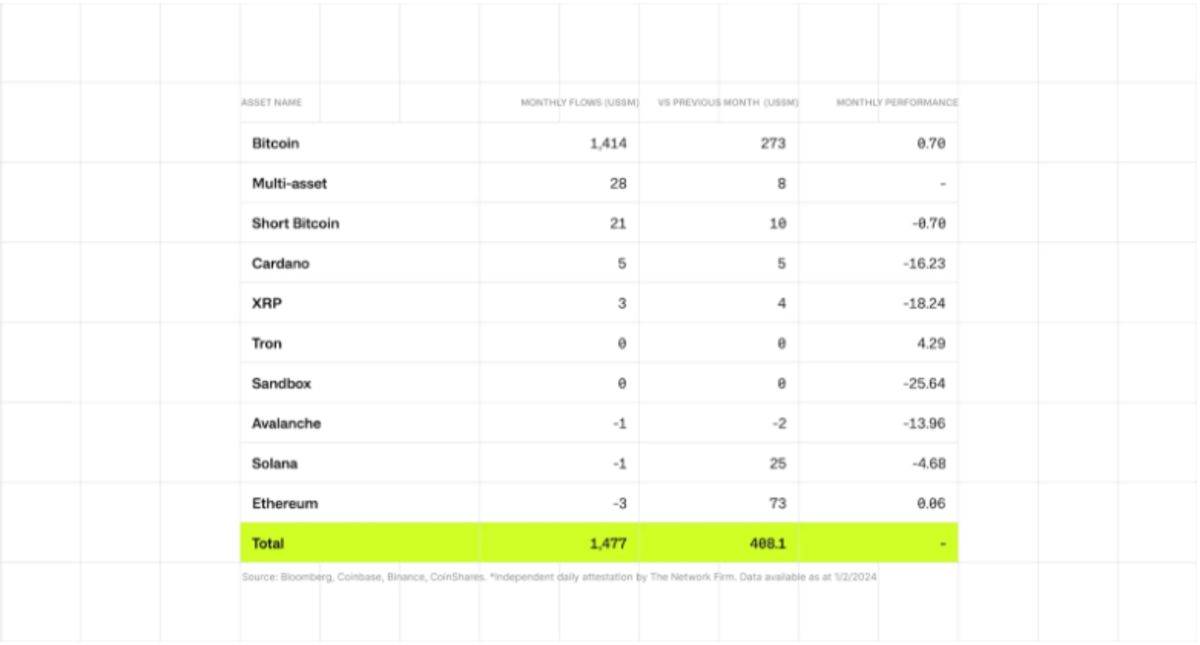

Los mayores volúmenes de negociación generan una mayor liquidez, suavizando los movimientos de precios. Esto se debe a que mayores volúmenes entre compradores y vendedores absorben desequilibrios temporales. Durante enero, Informe de CoinShares mostró 1.400 millones de dólares de entradas de Bitcoin, junto con 7.200 millones de dólares de fondos recién emitidos con sede en EE. UU., frente a las salidas de GBTC de 5.600 millones de dólares.

Mientras tanto, las grandes instituciones financieras están fijando nuevas bases de liquidez. A partir del 6 de febrero, Fidelity Canada estableció una asignación de Bitcoin del 1% dentro de su Fondo ETF conservador todo en uno. Dado su apodo de “conservador”, esto indica asignaciones porcentuales aún mayores en futuros fondos no conservadores.

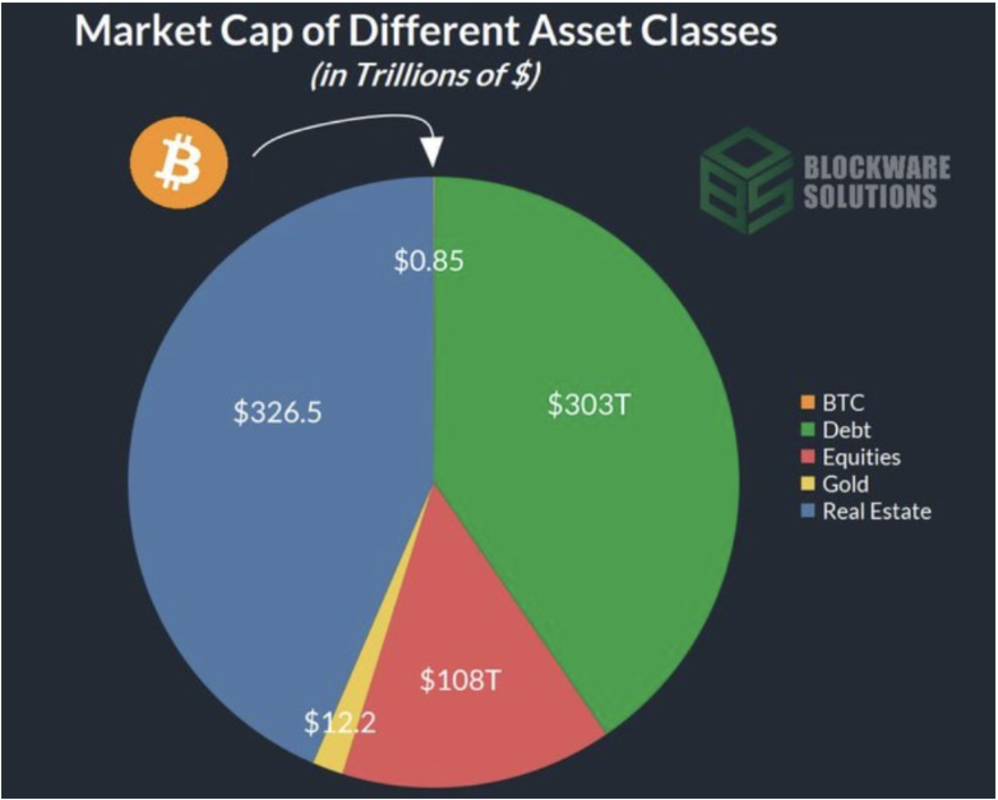

En última instancia, si Bitcoin aprovecha el 1% del mercado de 749,2 billones de dólares de varias clases de activos, la capitalización de mercado de Bitcoin podría crecer hasta 7,4 billones de dólares, elevando el precio de Bitcoin a 400.000 dólares.

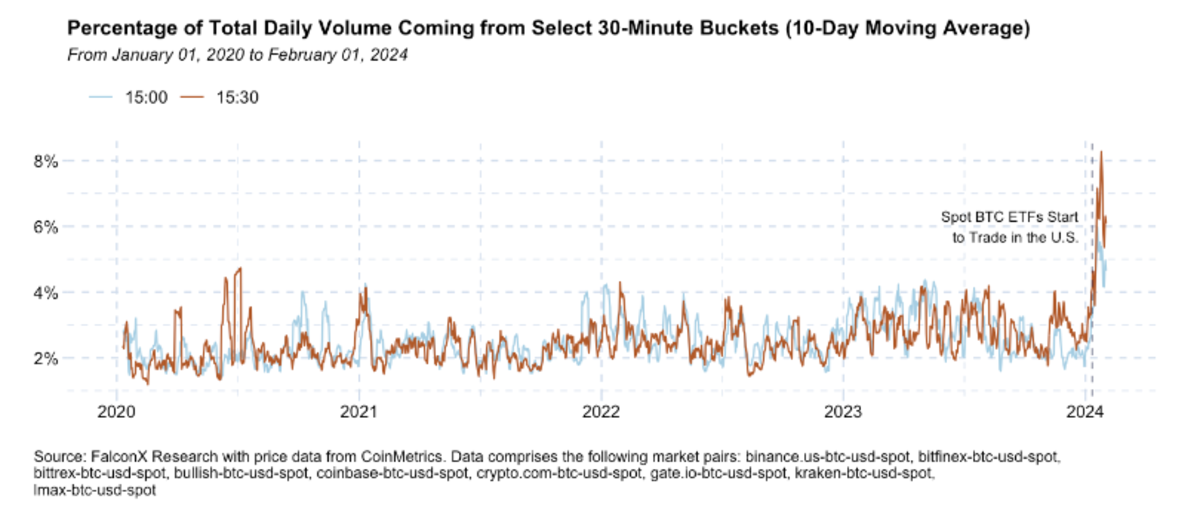

Dado que los ETF de Bitcoin proporcionan un punto de referencia de precios de mercado coherente y transparente, las grandes operaciones agregadas reducen el impacto del mercado en posibles ventas masivas provenientes de los mineros. Esto es visible desde Investigación FalconXmostrando un gran repunte en los volúmenes agregados diarios, anteriormente del promedio del 5% al rango del 10 al 13%.

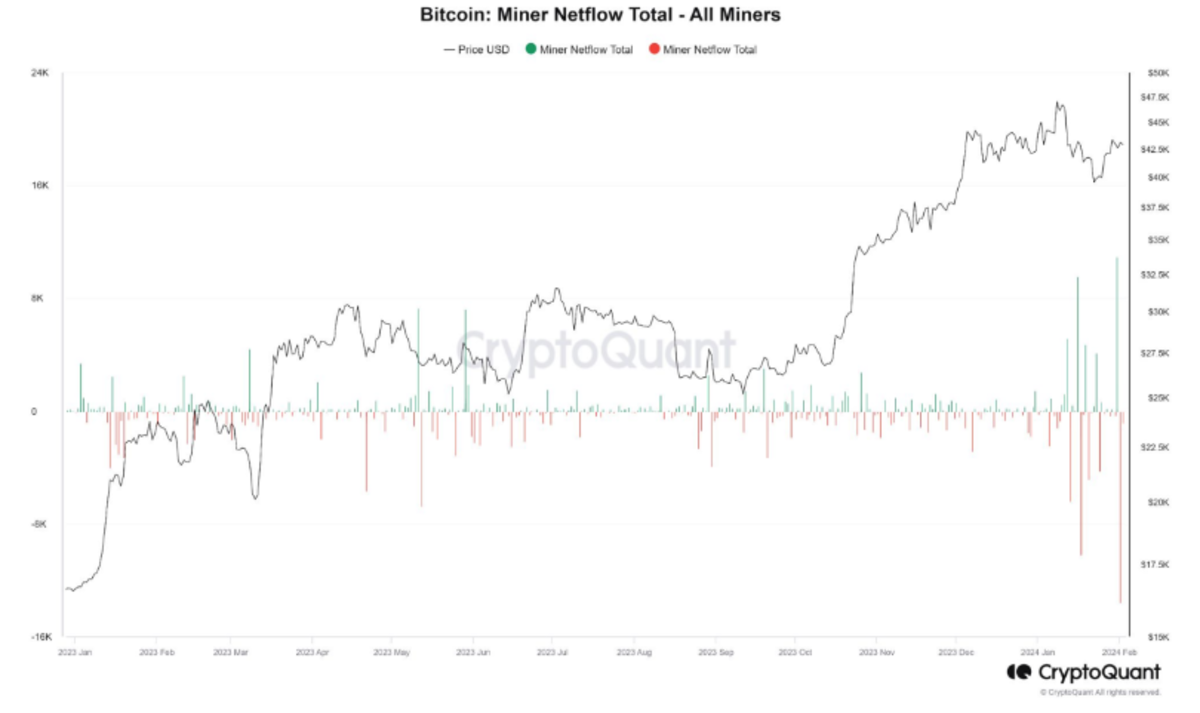

En otras palabras, el nuevo régimen de mercado inducido por los ETF de Bitcoin está reduciendo la volatilidad general del mercado. Hasta ahora, los mineros de Bitcoin han sido el principal factor de supresión de precios en el otro lado de la ecuación de liquidez. En el último informe semanal en cadena de Bitfinex, las carteras de mineros fueron responsables de 10.200 BTC en salidas.

Esto coincide con las entradas de ~10,000 BTC mencionadas anteriormente en ETF de Bitcoin, lo que resulta en niveles de precios relativamente estables. A medida que los mineros reinvierten y mejoran las plataformas mineras antes del cuarto halving, otro mecanismo estabilizador podría entrar en juego: las opciones.

Aunque la SEC aún debe aprobar opciones sobre ETF de BTC negociados al contado, este desarrollo ampliará aún más la liquidez de los ETF. Después de todo, el mayor espectro de estrategias de inversión que giran en torno a la cobertura aumenta la liquidez en ambos lados de la operación.

Como métrica prospectiva, volatilidad implícita en el comercio de opciones mide el sentimiento del mercado. Pero a medida que inevitablemente veremos una mayor madurez del mercado tras la introducción de los ETF de BTC, es más probable que veamos un precio más estabilizado de las opciones y los contratos de derivados en general.

Análisis de las entradas y el sentimiento del mercado

Al 9 de febrero, el ETF Grayscale Bitcoin Trust (GBTC) tiene 468,786 BTC. Durante la última semana, el precio de BTC subió un 8,6% a 46,2 mil dólares. Simultáneamente con el pronóstico anterioresto significa que es probable que el dumping de BTC se extienda en múltiples repuntes antes del cuarto halving y más allá.

Según los últimos números proporcionados por Inversores del lado lejano, hasta el 8 de febrero, los ETF de Bitcoin han acumulado entradas de 403 millones de dólares, por un total de 2.100 millones de dólares. Las salidas del GBTC ascendieron a 6.300 millones de dólares.

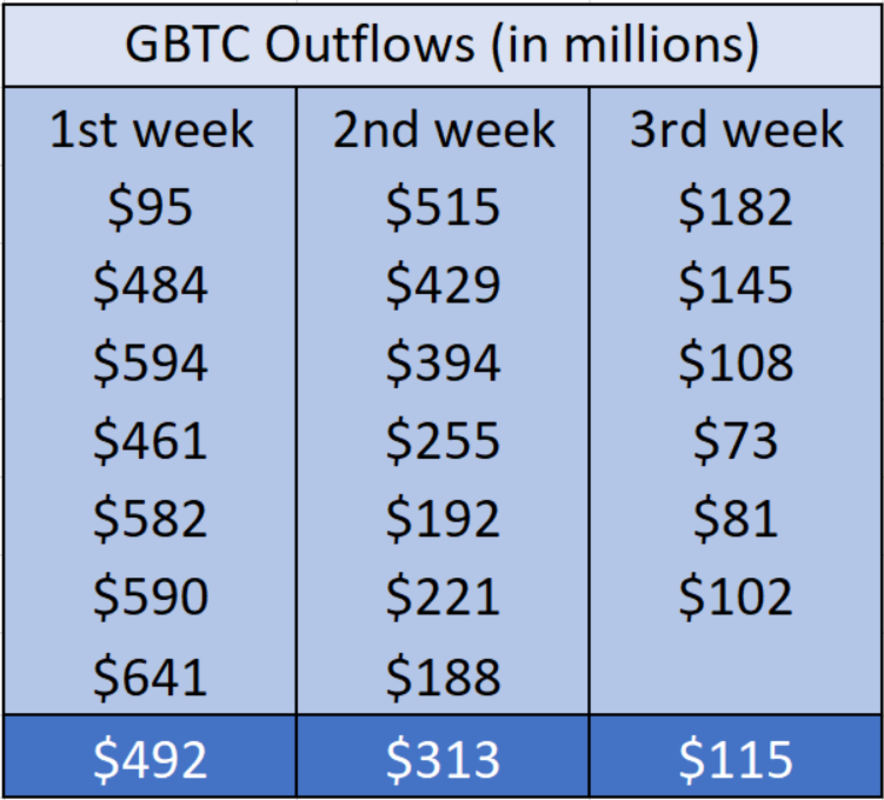

Del 11 de enero al 8 de febrero, las salidas de GBTC han disminuido constantemente. En la primera semana, promediaron 492 millones de dólares. En la segunda semana, las salidas de GBTC promediaron $313 millones, terminando en $115 millones en promedio durante la tercera semana.

Semanalmente, esto representa una reducción del 36% en la presión de venta de la semana uno a dos, y una reducción del 63% de la semana dos a tres.

A medida que GBTC FUD se desarrolló hasta el 9 de febrero, el índice de miedo y codicia de las criptomonedas se elevó a “codicia” en 72 puntos. Esto representa una revisión del 12 de enero, en 71 puntos, apenas unos días después de la aprobación del ETF de Bitcoin.

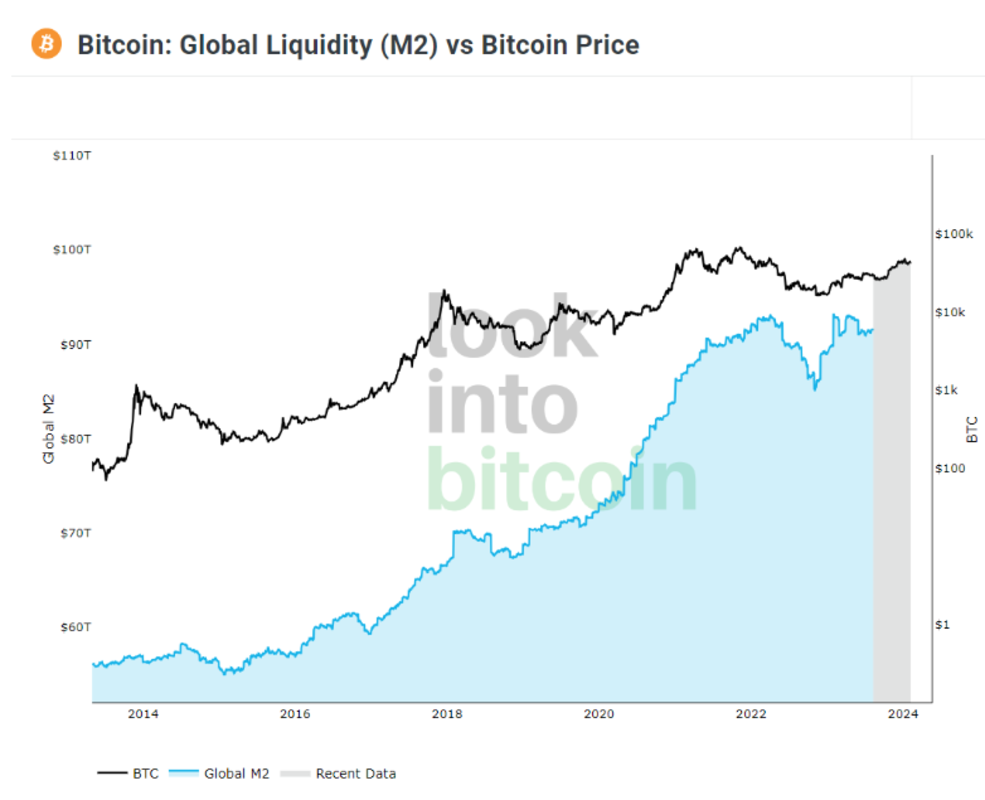

De cara al futuro, cabe señalar que el precio de Bitcoin depende de la liquidez global. Después de todo, fue el ciclo de subidas de tipos de interés de la Reserva Federal en marzo de 2022 lo que provocó la avalancha de quiebras de criptomonedas, que culminó con el colapso de FTX. Los futuros actuales de los fondos federales proyectan el final de ese ciclo en mayo o junio.

Además, es extremadamente improbable que la Reserva Federal se desvíe del rumbo de la impresión de dinero. Y en esas ocasiones, el precio de Bitcoin hizo lo mismo.

Considerando la insuperable deuda nacional de 34 billones de dólares, mientras el gasto federal sigue superando los ingresos, Bitcoin se está posicionando como un activo de refugio seguro. Uno que espera entradas de capital en su limitado suministro de 21 millones de monedas.

Contexto histórico e implicaciones futuras

Como activo de refugio seguro similar, Gold Bullion Securities (GBS) se lanzó como el primer ETF de oro en marzo de 2003 en la Bolsa de Valores de Australia (ASX). El año que viene, SPDR Gold Shares (GLD) se lanzará en la Bolsa de Valores de Nueva York (NYSE).

Dentro de una semana desde el 18 de noviembre de 2004, Activos netos totales de GLD aumentó de $114.920.000 a $1.456.602.906. A finales de diciembre, esta cifra disminuyó a 1.327.960.347 dólares. Para alcanzar el valor de mercado IBIT de BlackRock de 3.500 millones de dólarestomó GLD hasta el 22 de noviembre de 2005.

Aunque no está ajustado a la inflación, esto indica el sentimiento de mercado superior de Bitcoin en comparación con el oro. Bitcoin es digital, pero se basa en una red minera de prueba de trabajo que se extiende por todo el mundo. Su naturaleza digital se traduce en portabilidad, lo que no se puede decir del oro.

El Gobierno de los Estados Unidos demostró este punto cuando el presidente Roosevelt emitió la Orden Ejecutiva 6102 en 1933 para que los ciudadanos vendieran sus lingotes de oro. Del mismo modo, con frecuencia se descubren nuevas vetas de oro, lo que reduce su estado de suministro limitado, en contraste con Bitcoin.

Además de estos fundamentos, las opciones de ETF de Bitcoin aún no se han materializado. No obstante, los analistas de Standard Chartered proyectan entre 50 y 100 mil millones de dólares en ETF de Bitcoin para fines de 2024. Además, las grandes empresas aún deben seguir el ejemplo de MicroStrategy al convertir efectivamente las ventas de acciones en un activo que se deprecia.

Incluso las asignaciones del 1% de BTC en fondos mutuos están a punto de disparar el precio de BTC. Caso en punto, Fideicomiso preferido de asesores Establezca una asignación de rango del 15% en exposición indirecta a Bitcoin a través de contratos de futuros y ETF de BTC.

Conclusión

Después de 15 años de dudas y calumnias, Bitcoin ha alcanzado la cúspide de la credibilidad. La primera ola de creyentes en el dinero sólido aseguró que la versión blockchain del mismo no se pierda en el contenedor de la historia de la codificación.

Gracias a su confianza, hasta ahora los inversores de Bitcoin constituyeron la segunda ola. El hito del ETF de Bitcoin representa el hito de exposición de la tercera ola. Los bancos centrales de todo el mundo continúan erosionando la confianza en el dinero, ya que los gobiernos no pueden evitar gastar.

Con tanto ruido introducido en el intercambio de valor, Bitcoin representa un regreso a la raíz del dinero sólido. Su gracia salvadora es la prueba de trabajo digital, pero también física como energía. A menos que el gobierno de Estados Unidos tome medidas extremas para sabotear la exposición institucional, Bitcoin podría incluso superar al oro como activo tradicional de refugio seguro.

Esta es una publicación invitada de Shane Neagle. Las opiniones expresadas son enteramente propias y no reflejan necesariamente las de BTC Inc o Bitcoin Magazine.