Fuente de la imagen: Getty Images

Con un precio de las acciones que ha caído un 74,7 % desde un máximo de 427 peniques a finales de mayo de 2015, FTSE 250 Constitucion abren (LSE: ABDN) puede que al principio no parezca una gran inversión.

En agosto de 2022 perdió sin contemplaciones su lugar dentro del FTSE 100 índice y fue relegado a los bancos del FTSE 250. Una rápida recuperación significó que pronto se reincorporó a las filas veneradas pero, lamentablemente, los máximos no duraron. En agosto del año pasado, volvió a ser degradado del índice principal después de que el precio de las acciones cayera un 30% en sólo dos semanas. Posteriormente, una serie de seguidores del FTSE 100 vendieron sus acciones de abrdn, lo que provocó más pérdidas.

Sin embargo, el colapso parece haber encendido un fuego dentro de la dirección. El mes pasado, abrdn anunció una importante iniciativa de reestructuración destinada a revitalizar la asediada empresa.

Un poderoso generador de ingresos pasivo

Un beneficio clave de invertir en abrdn es el 10% rentabilidad por dividendo. Esto significa que los accionistas podrían ganar un 10% adicional anualmente por cada acción que posean.

Énfasis en la palabra ‘podría’.

Si los esfuerzos de reestructuración no mejoran las ganancias, es posible que abrdn tenga que recortar el dividendo para reducir costos. Incluso si pagan, el precio de las acciones debe mantener al menos más valor que el rendimiento de los dividendos para que valga la pena.

Los esfuerzos de reestructuración incluyen cientos de recortes de empleos para ahorrar £150 millones en costos. Si bien esto ayuda a la recuperación, también tensa las relaciones con el personal. No tiene sentido ahorrar todo ese dinero si todos abandonan el barco, por lo que la gerencia deberá actuar con cuidado.

¿Qué dicen los números?

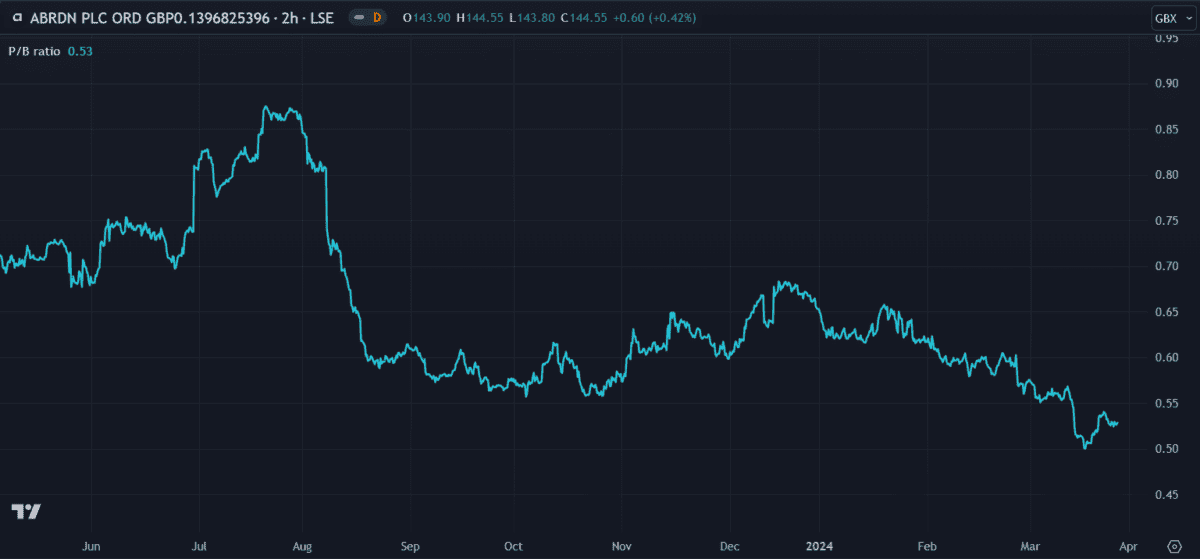

Una métrica clave que indica valor es la relación precio-valor contable (P/B). Si está por debajo de uno, entonces las acciones de la empresa tienen un buen precio en comparación con el valor de sus activos. Para abrdn, esta métrica ha ido disminuyendo constantemente desde finales de 2023, pasando de 0,68 a 0,53. Si bien esto no es garantía de mejora, sí significa que las acciones podrían tener suficiente potencial de crecimiento si las ganancias de la empresa mejoran.

Las últimas cifras de ganancias publicadas en diciembre pasado no infunden confianza precisamente. A pesar de los 1.400 millones de libras de beneficio bruto, a la empresa sólo le quedó 1 millón de libras de ganancias después de gastos. Esto significa que las ganancias por acción (BPA) son prácticamente nulas y los márgenes de beneficio neto son del 0,068%.

Afortunadamente, tiene 8.000 millones de libras en activos y sólo 2.900 millones de libras en pasivos (de los cuales 5.000 millones son capital y sólo 822 millones son deuda). Pero su capitalización de mercado es de sólo £2.600 millones, casi la mitad de su capital. De modo que su mérito como inversión depende de si uno cree o no que tiene valor intrínseco.

¿Un pronóstico favorable?

Dejando a un lado las finanzas, algunos pronosticadores siguen siendo optimistas sobre el futuro de abrdn. Encontré que el precio objetivo promedio a 12 meses de nueve analistas independientes es 157p, casi un 9% más que los niveles actuales. No es mucho, pero demuestra que hay cierto grado de confianza en la recuperación de la empresa.

Personalmente, no puedo decir que siento lo mismo.

Existe la posibilidad de que abrdn se recupere como lo hizo en el pasado. Tiene un solido hoja de balance y la rentabilidad por dividendo del 10% es una gran ventaja. Pero necesitaría ver alguna evidencia definitiva de un crecimiento sostenido de las ganancias antes de invertir.

Por ahora, simplemente no impresiona lo suficiente.