![]()

La piedra angular del enfoque moderno del lavado de dinero es impedir que fondos ilícitos ingresen al sistema financiero. El razonamiento es comprensible: si los delincuentes no pueden usar su dinero, eventualmente tendrán que dejar lo que estén haciendo y buscar un trabajo de 9 a 5.

Sin embargo, después de 20 años de regulaciones ALD cada vez más estrictas (y cada vez más costosas), los niveles de crimen organizado, evasión fiscal o consumo de drogas no muestran signos de disminución. Al mismo tiempo, el derecho básico a la privacidad se viola sin contemplaciones a diario, y cada operación financiera, por pequeña que sea, está sujeta a extensas verificaciones y toneladas de papeleo. Consulte la Parte 1 de esta historia para obtener detalles y números.

Esto plantea una pregunta: ¿deberíamos reconsiderar nuestro enfoque de la estrategia ALD?

Hace dos años, el autor de tecnología financiera David GW Birch escribió un artículo para Forbes, reflexionando sobre el principio fundamental de AML: control de acceso. La idea clave podría resumirse en “en lugar de tratar de impedir que los delincuentes entren en el sistema, los dejamos entrar y monitoreamos lo que están haciendo”.

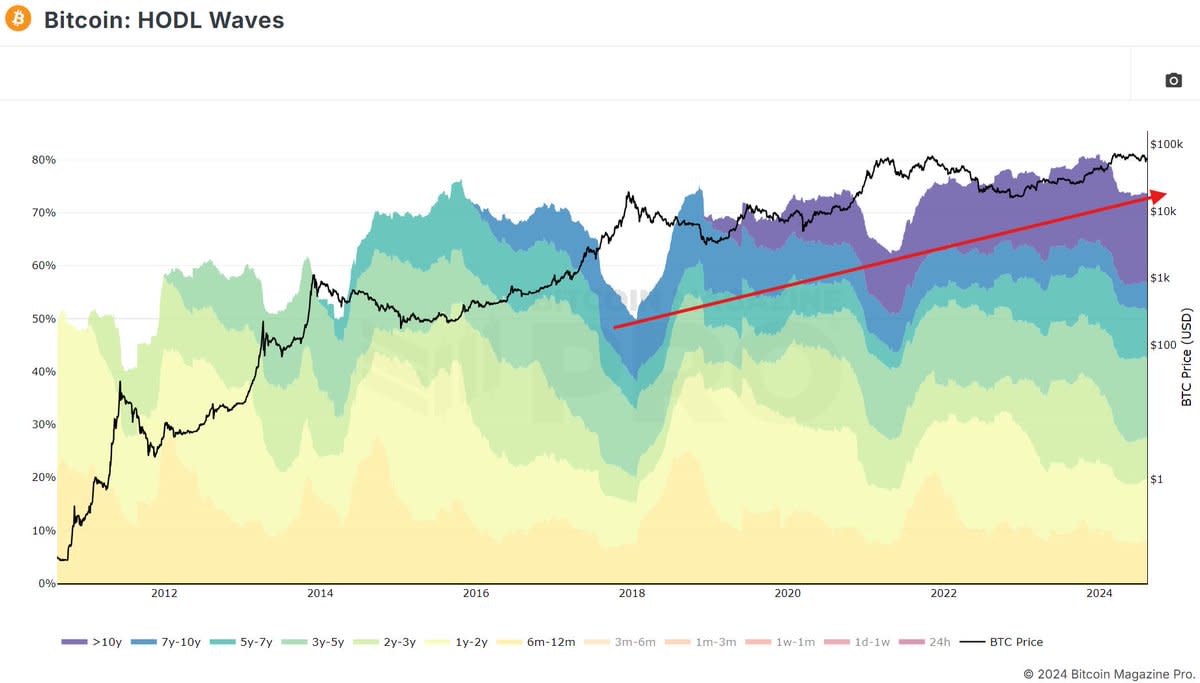

De hecho, ¿por qué erigimos costosas barreras contra el lavado de dinero y obligamos a los malos a recurrir a dinero en efectivo u obras de arte difícilmente rastreables, mientras que nosotros podemos simplemente dejarlos entrar y seguir el dinero para cazarlos? Para hacerlo, podemos utilizar tanto el sistema de informes existente dentro de las finanzas tradicionales como el análisis en cadena dentro de blockchain. Sin embargo, mientras lo primero es más o menos comprensible, lo segundo sigue siendo un misterio para la mayoría de las personas. Es más, los políticos y banqueros acusan regularmente a las criptomonedas de ser una herramienta para delincuentes, evasores de impuestos y todo tipo de adoradores de Satanás, lo que exacerba aún más el malentendido.

Para arrojar más luz sobre este asunto, necesitamos comprender mejor cómo funciona el análisis en cadena. Sin embargo, no es una tarea obvia: los métodos de análisis de blockchain a menudo son propietarios y las empresas de análisis que los comparten podrían correr el riesgo de perder su ventaja comercial. Sin embargo, algunos de ellos, como Chainalysis, publican documentación bastante detallada, mientras que la firma luxemburguesa Scorechain acordó compartir algunos detalles de su negocio para esta historia. La combinación de estos datos puede darnos una buena idea del potencial y las limitaciones del análisis en cadena.

¿Cómo funciona el análisis en cadena?

La cadena de bloques es transparente y auditable por cualquiera. Sin embargo, no todo el mundo es capaz de sacar conclusiones significativas de los innumerables conjuntos de datos que lo componen. Recopilar datos, identificar las entidades y poner las conclusiones en un formato legible es la especialidad de las empresas de análisis en cadena.

Todo comienza con la obtención de una copia del libro mayor, es decir, la sincronización del software interno con las cadenas de bloques.

Entonces comienza una tediosa etapa de mapeo. ¿Cómo podemos saber que esta dirección pertenece a un intercambio y ésta a un mercado de la red oscura? Los analistas emplean toda su creatividad e ingenio para intentar eliminar el seudónimo de la cadena de bloques tanto como puedan. Cualquier técnica es buena siempre que funcione: recopilar datos de código abierto de las fuerzas del orden, rastrear sitios web, navegar por Twitter-X y otras redes sociales, adquirir datos de exploradores especializados en blockchain como Etherscan, seguir el rastro de fondos robados a petición de los abogados. … Algunos servicios se identifican interactuando con ellos, es decir, enviando fondos a intercambios centralizados para identificar sus direcciones. Para reducir los errores, los datos suelen cotejarse con diferentes fuentes.

Una vez que las direcciones se identifican lo mejor que se puede, se puede ver un poco más claramente en el laberinto de hashes de transacciones. Sin embargo, el panorama aún está lejos de ser completo. Si para las cadenas de bloques basadas en cuentas como Ethereum, la identificación de una dirección permite rastrear sus fondos de una manera bastante sencilla, para las cadenas de bloques UTXO como Bitcoin, la situación es mucho menos obvia.

De hecho, a diferencia de Ethereum, que realiza un seguimiento de las direcciones, la cadena de bloques de Bitcoin realiza un seguimiento de los resultados de las transacciones no gastadas (UTXO). Cada transacción siempre envía todas las monedas asociadas a una dirección. Si una persona desea gastar sólo una parte de sus monedas, la parte no gastada, también conocida como cambio, se asigna a una dirección recién creada controlada por el remitente.

Es trabajo de las empresas de análisis en cadena dar sentido a estos movimientos y determinar grupos de UTXO asociados con la misma entidad.

¿Se puede confiar en el análisis en cadena?

El análisis en cadena no es una ciencia exacta. Tanto el mapeo como la agrupación de UTXO se basan en la experiencia y en un conjunto de heurísticas cuidadosamente calibradas que cada empresa ha desarrollado por sí misma.

Esta cuestión se destacó el pasado mes de julio en la audiencia judicial que involucró a Chainalysis, que había aportado su experiencia forense en el caso Estados Unidos contra Sterlingov. El representante de la firma. aceptado que no sólo sus métodos no fueron revisados por pares ni validados científicamente de otra manera, sino que además la empresa no realizó un seguimiento de sus falsos positivos. En defensa de Chainalysis, el primer punto es comprensible: los métodos que cada empresa utiliza para analizar la cadena de bloques son secretos comerciales celosamente guardados. Sin embargo, es necesario abordar mejor la cuestión de los falsos positivos, sobre todo si pueden acabar enviando a alguien a la cárcel.

Scorechain utiliza un enfoque diferente, peca de cauteloso y solo elige los métodos que no generan falsos positivos en el proceso de agrupación, como la heurística de entradas múltiples (suposición de que en una sola transacción todas las direcciones de entrada provienen de una entidad). . A diferencia de Chainalysis, no utilizan ninguna heurística de cambio, lo que produce muchos falsos positivos. En algunos casos, su equipo puede rastrear manualmente los UTXO si un operador humano tiene suficientes razones para hacerlo, pero en general, este enfoque tolera puntos ciegos, contando con la información adicional que los completará en el futuro.

La noción misma de heurística –es decir, estrategias que emplean un enfoque práctico pero no necesariamente científicamente probado para la resolución de problemas– implica que no puede garantizar el 100% de confiabilidad. Es el resultado el que mide su eficacia. Que el FBI afirme que los métodos de Chainalysis son “generalmente confiables” podría servir como prueba de calidad, pero sería mejor si todas las empresas de análisis en cadena pudieran comenzar a medir y compartir sus tasas de falsos positivos y falsos negativos.

Viendo a través de la niebla

Hay formas de ocultar el rastro de los fondos o hacerlos más difíciles de encontrar. Se sabe que los piratas informáticos y estafadores de criptomonedas utilizan todo tipo de técnicas: saltos de cadena, cadenas de bloques de privacidad, mezcladores…

Algunos de ellos, como el intercambio o el puente de activos, pueden ser rastreados por empresas de análisis en cadena. Otros, como la cadena de privacidad Monero, o varios mezcladores y vasos, a menudo no pueden hacerlo. Hubo, sin embargo, instancias cuando Chainalysis afirmó haber desmezclado las transacciones pasadas por un mezclador, y más recientemente las autoridades finlandesas Anunciado que han rastreado las transacciones de Monero como parte de una investigación.

En cualquier caso, el hecho mismo de haber utilizado estas técnicas de enmascaramiento es muy visible y puede servir como señal de alerta para cualquier propósito de lucha contra el lavado de dinero. Un ejemplo de ello es que el Tesoro de Estados Unidos añadió el año pasado la dirección del contrato inteligente del mezclador Tornado Cash a la lista de la OFAC. Ahora, cuando se rastrea la historia de las monedas hasta este mezclador, se sospecha que los fondos pertenecen a actores ilícitos. Esta no es una gran noticia para los defensores de la privacidad, sino más bien tranquilizadora para el cripto AML.

Uno podría preguntarse cuál es el punto de marcar las monedas mixtas y rastrearlas a través de blockchains si no tenemos una persona concreta a quien vincularlas, como en el sistema bancario. Afortunadamente, los delincuentes tienen que interactuar con el mundo no criminal, y el dinero contaminado tarde o temprano termina en proveedores de bienes o servicios, o en una cuenta bancaria, y aquí es donde las fuerzas del orden pueden identificar a las personas reales. Así es como el FBI consiguió el mayor éxito de su historia Incautación de 4.500 millones de dólares en Bitcoin (a precios de 2022) tras el hack de Bitfinex. Esto también funciona a la inversa: si las fuerzas del orden obtienen acceso a las claves privadas de un delincuente, pueden avanzar en el historial de blockchain para identificar las direcciones que interactuaron con él en algún momento. Así es como la Policía Metropolitana de Londres descubrió toda una red de tráfico de drogas a partir de un solo arresto (fuente: informe Crypto Crime 2023 de Chainalysis).

La delincuencia ha existido desde los albores de la humanidad y probablemente la acompañará hasta su fin, utilizando técnicas de camuflaje en constante evolución. Afortunadamente, los métodos de detección de delitos siguen su ejemplo y resulta que blockchain es un entorno ideal para implementar herramientas forenses digitales. Después de todo, es transparente y accesible para todos (lo que, por cierto, no se puede decir del sector bancario).

Se puede argumentar que es necesario mejorar los métodos actuales de análisis en cadena, y ese punto es cierto. Sin embargo, está claro que incluso en esta forma imperfecta ya es una herramienta eficaz para rastrear a los malos en la cadena. Entonces, ¿quizás sea hora de reconsiderar nuestro enfoque en materia de lucha contra el lavado de dinero y dejar que los delincuentes entren en la cadena de bloques?

Un agradecimiento especial al equipo de Scorechain por compartir sus conocimientos.

Esta es una publicación invitada de Marie Potterieva. Las opiniones expresadas son enteramente propias y no reflejan necesariamente las de BTC Inc o Bitcoin Magazine.