Opciones Delta explicadas

Por ejemplo, ¿debería un precio de opción sobre acciones aumenta el precio en 0,5 centavos con un aumento de 1 centavo en el precio de la acción subyacente, entonces la opción tiene un delta de 0,5.

Otra forma de ver delta es como la probabilidad de que la opción expire en el dinero.

Algunas de las estrategias neutrales delta son ATM Largo a horcajadas, estrangulamiento largo y extensión del calendario.

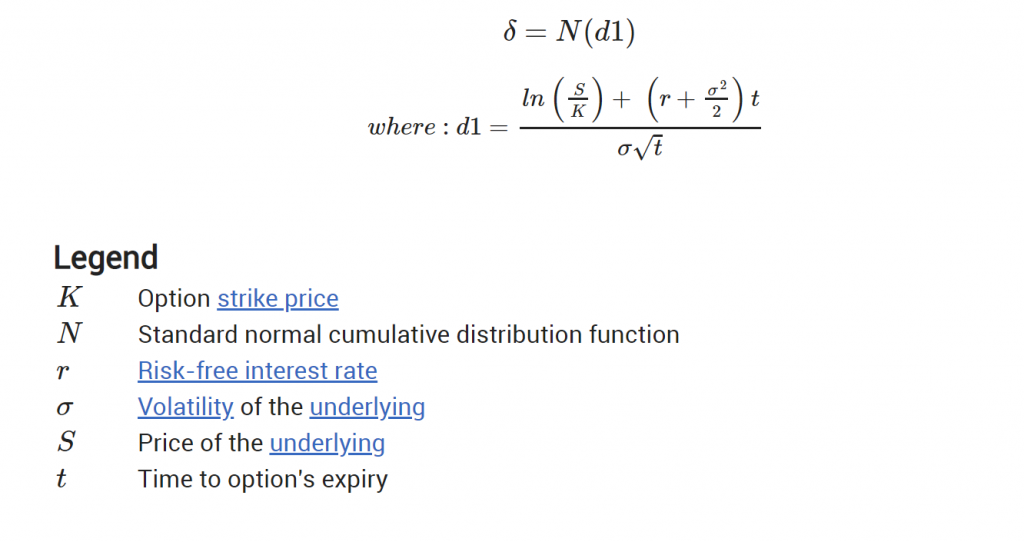

Opciones Delta Matemáticas

No es necesario comprender las matemáticas detrás de delta (no dude en pasar a la siguiente sección si lo desea), pero para aquellos interesados, delta se define más formalmente como la derivada parcial del precio de las opciones con respecto al precio de las acciones subyacentes.

La fórmula se encuentra a continuación (se requiere cierto conocimiento de la distribución normal para comprenderla).

Fuente: iotafinanzas

Delta es superficialmente el más intuitivo de los opciones griegas. Incluso el principiante más nuevo esperaría que el precio de una opción, que da el derecho a comprar o vender un valor en particular, cambiara con el precio del valor.

Veamos un ejemplo con opciones de compra sobre una acción con un precio de $120 a medida que sube (de $10 a $130, digamos).

En las opciones de dinero – aquellos con un precio de ejercicio menos de $120 – se convertiría en aún más dinero. Por lo tanto, su valor para el tenedor aumentaría (la probabilidad de que permanecieran en el dinero sería mayor) y, por lo tanto, en igualdad de condiciones, el precio de la opción aumentaría.

Fuera del dinero y las opciones en dinero (aquellas con un precio de ejercicio de 120 dólares o más) también aumentarían de valor. La probabilidad de, digamos, que una opción de $140 expire en el dinero sería mayor si el precio de la acción fuera de $130 en comparación con $120. Por tanto su valor sería mayor.

Se pueden utilizar argumentos similares con las opciones de venta: su valor sube/baja con la caída/aumento del subyacente (la única diferencia es que las opciones de venta tienen un delta negativo frente a las opciones de compra, cuyo delta es positivo).

Pero el alcance de esta sensibilidad (es decir, delta) y cómo se relaciona con la duración del vencimiento, el precio y la volatilidad es bastante sutil. Veámoslo con más detalle.

Delta para opciones cortas y largas

Las opciones se pueden comprar o vender. Dependiendo de en qué lado de una operación de opciones se encuentre un inversor, el delta de esa opción se ajustará en consecuencia.

Para opciones largas, los valores delta son positivos para las opciones de compra y negativos para las opciones de venta. Una opción call comprada (larga) tendrá un delta entre 0 y +1, que aumentará a medida que la opción se vuelva más rentable. Una opción de venta comprada tendrá un delta entre 0 y -1, y el delta caerá cuanto más se posicione la opción de venta en el dinero.

Lo contrario es cierto para las opciones en corto. Al vender opciones de compra, las puntuaciones delta tendrán un valor negativo, entre 0 y -1. Esto es cierto porque una posición corta de opción de compra aumentará de valor a medida que caiga el valor subyacente; el emisor de una opción de compra se beneficiará a medida que caiga el valor subyacente. La otra forma de ver esto es entender que una opción de compra tiene un delta positivo, pero que el vendedor/escritor de esa opción de compra tiene la exposición inversa.

De manera similar, las opciones de venta, que proporcionan una exposición delta de -1 a 0 para el propietario, exponen al vendedor/escritor de la opción de venta a una delta positiva entre 0 y +1.

¿Cómo cambia el delta de opciones con el tiempo?

El efecto del tiempo en delta depende del “dinero” de una opción.

En el dinero

En igualdad de condiciones, las opciones in the money de largo plazo tienen un delta más bajo que las de corto plazo.

En dinero, las opciones tienen valor tanto intrínseco (precio de las acciones menos precio de ejercicio) como extrínseco.

A medida que pasa el tiempo, el valor extrínseco se reduce (debido a theta) y el valor intrínseco (que se mueve en línea con el precio de las acciones) se vuelve más dominante. Y entonces la opción se mueve más en línea con la acción y, por lo tanto, su delta aumenta hacia 1 con el tiempo.

Fuera del dinero

En igualdad de condiciones, las opciones OTM/ATM de corto plazo tienen un delta más bajo que las de más largo plazo.

Es poco probable que una opción fuera del dinero con fecha corta (especialmente una que sea significativamente OTM) expire en el dinero, un hecho que es poco probable que cambie con un cambio de 1c en el precio. De ahí que su delta sea baja.

Es más probable que las opciones OTM con vencimiento más largo caduquen en el dinero (hay un tiempo más largo para que la opción mueva ITM) y, por lo tanto, su valor varía con el precio de las acciones. Por tanto su delta es mayor.

en el dinero

No hay ningún efecto del tiempo sobre el delta de una opción al dinero.

¿Cómo cambia el delta de opciones con la volatilidad implícita?

Nuevamente el efecto de volatilidad implícita Los cambios en delta dependen del dinero.

En el dinero

Como vimos anteriormente, el valor de las opciones monetarias comprende cantidades tanto intrínsecas como extrínsecas.

En general, cuanto mayor sea la proporción del valor de una opción que es intrínseco (que se mueve exactamente en línea con el precio de las acciones) y extrínseco (que no lo hace), mayor será su delta.

Los aumentos en IV aumentan el valor extrínseco de una opción y, por lo tanto, como el valor intrínseco no se ve afectado por la volatilidad implícita, aumenta el porcentaje del valor de la opción que es extrínseco. Esta reducción resultante en el valor intrínseco como proporción del total reduce el delta de la opción como se indicó anteriormente.

Fuera del dinero

Las opciones fuera del dinero solo tienen valor extrínseco, que está determinado por la probabilidad de que expiren en el dinero.

Una mayor volatilidad sugiere que existe una mayor probabilidad de que la opción expire ITM (ya que se espera que la acción se mueva más) y, por lo tanto, aumenta la delta.

en el dinero

Las opciones de cajeros automáticos tienen un delta de aprox. 0,5, que no cambia a medida que cambia la volatilidad.

Efecto de los cambios de precio en Delta

Una de las otras sutilezas de delta es que en sí misma cambia de valor a medida que cambia el precio del valor subyacente.

La medida en que esto ocurre es otra de las opciones griegas: la gamma. Este es el cambio en delta que resulta en un cambio de 1c en el precio de las acciones.

La gamma para los tenedores de opciones largas es positiva, mientras que es negativa para las posiciones cortas, lo que significa que ayuda a los primeros y penaliza a los segundos. También se encuentra en su valor absoluto más alto cerca del vencimiento. (Consulte aquí para obtener más información sobre gamma).

Conclusión

Delta es una griega importante ya que refleja la exposición del titular de una opción a una de las principales variables: el precio del valor subyacente.

Si bien es uno de los conceptos de opciones más fáciles de entender, su comportamiento resultante de cambios en otras variables como el tiempo, el IV y el precio subyacente es más complejo.

Es vital que un operador de opciones comprenda estos conceptos.

Sobre el autor: Chris Young tiene una licenciatura en matemáticas y 18 años de experiencia en finanzas. Chris es de origen británico, pero ha trabajado en Estados Unidos y últimamente en Australia. Su interés por las opciones lo despertó por primera vez la sección ‘Opciones comerciales’ del Financial Times (de Londres). Decidió llevar este conocimiento a un público más amplio y fundó Epsilon Options en 2012.

Artículos relacionados: